日本で働く外国籍ITエンジニアにとって、日本の税金の仕組みを理解することは手取り収入を最大化するポイントにもなります。

日本の税制には外国籍人材向けの様々な優遇措置が存在しますが、複雑で活用しきれていない方も多いでしょう。

本記事では、高度人材ポイント制から非居住者期間の活用まで、外国籍ITエンジニアが知っておくべき7つの税金優遇制度を徹底解説します。

※この記事の英語版をお読みになりたい方は、こちらになります。(Read this article in English, please click here!)

- 外国籍ITエンジニアが活用できる7つの税金優遇制度の具体的な内容と申請方法について

- 年収レベルとキャリアステージに合わせた最適な税金対策の選び方について

- 日本での就労期間終了時に行うべき税金手続きと資産移転の最適なタイミングについて

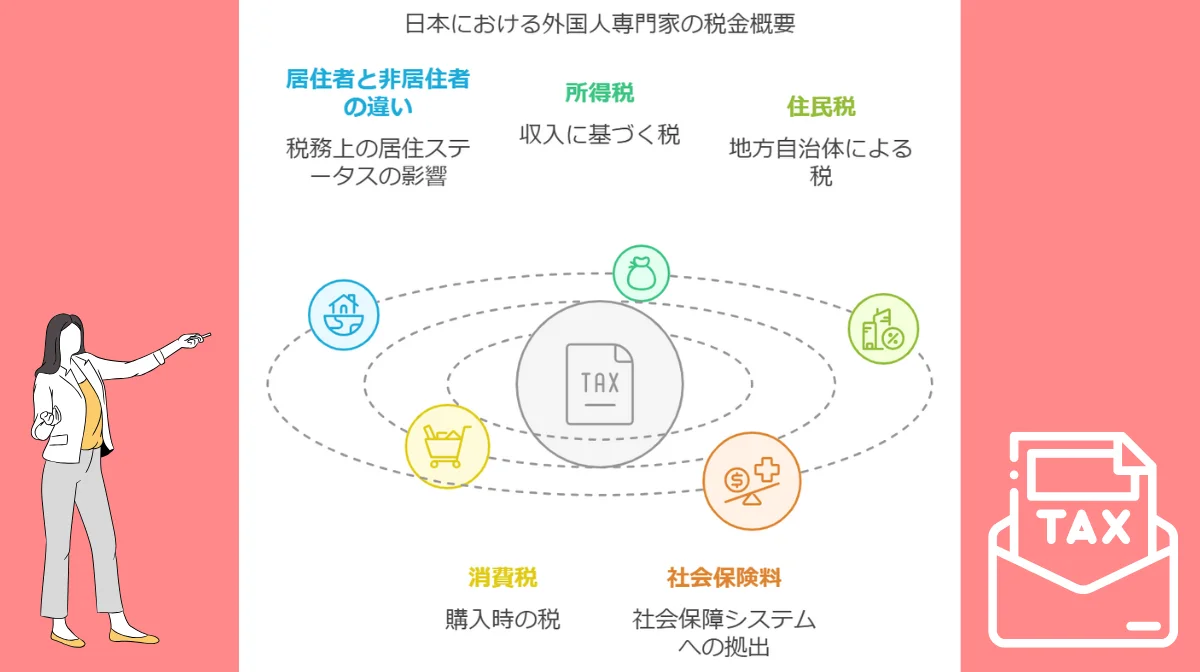

1.日本における外国籍人材向け税制の基本

日本の税制における外国籍人材の扱いと基本的な仕組みについて解説します。居住者・非居住者の区分や税制の概要を理解しましょう。

居住者と非居住者の違いと税金への影響

日本の税制上、外国籍の方は「居住者」と「非居住者」の2つに分類され、この区分によって課税の範囲が大きく異なります。

| 居住者 | ・日本国内に住所を有する人、過去2年以上日本国内に居所を有する人を指す ・日本国内で得た所得には全額課税され、国外所得も日本に送金された部分が課税対象となる |

| 非居住者 | ・非居住者は居住者に該当しない人 ・日本国内で得た所得にのみ課税され、国外所得は非課税となる |

参考:国税庁:居住者と非居住者

ITエンジニアが知っておくべき基本的な税金の種類

日本で働くITエンジニアとして理解すべき主な税金は所得税、住民税、消費税、社会保険料です。

- 所得税は年間の所得に対して課される国税で、税率は5%~45%の累進課税制度となっています。

- 住民税は前年の所得に基づいて計算され、自治体に納める地方税です。

- 消費税は商品やサービスの購入時に支払う間接税で、税率は10%(軽減税率対象品目は8%)です。

- 社会保険料は厳密には税金ではありませんが、健康保険料や厚生年金保険料などが給与から天引きされる重要な負担です。

2.ITエンジニア向け税金優遇制度①:高度人材ポイント制

ITエンジニアを含む高度な専門性を持つ外国籍人材の日本への定着を促進するため、日本政府は「高度人材ポイント制」を導入しています。

高度人材ポイント制で得られる税制上のメリット

高度人材ポイント制は、学歴・職歴・年収などの項目ごとにポイントを付与し、合計70点以上を獲得した外国籍人在を「高度専門職」として認定する制度です。

高度専門職の在留資格を取得すると以下のような税制優遇が適用される可能性があります。

- 研究開発税制の恩恵による間接的な報酬増加

- ストックオプション課税の特例

- 給与所得控除の拡大などの税制優遇

さらに高度専門職2号に移行すると、国外財産に対する相続税・贈与税の免除という大きな特典も得られます。

ITエンジニアがポイントを獲得するために

ITエンジニアが高度人材ポイント制で70点以上を獲得するためには、学歴、職歴、年収などの各カテゴリーでポイントを稼ぐ必要があります。

博士号は30点、修士号は20点、学士号は10点が付与されます。職歴は経験年数に応じて5~20点が付与され、年収も400万円以上から段階的にポイントが加算されます。

30歳未満の若年ITエンジニアには10点のボーナスポイントがあります。特許取得や日本語能力も重要な加点要素です。

3.ITエンジニア向け税金優遇制度②:非居住者期間の活用

外国籍ITエンジニアが日本で働き始める際、最初の数ヶ月から1年未満の期間は「非居住者」として扱われることがあり、この期間を活用することで税制上の大きなメリットが得られます。

非居住者期間中の国外所得非課税の仕組み

非居住者とは、日本国内に住所を持たず、かつ過去2年間に1年以上日本に居住していない人を指します。非居住者期間中は、日本国内での所得には一律20.42%の税金がかかりますが、国外所得は非課税となります。

ITエンジニアにとっては、海外クライアントからの収入、国外の株式投資や仮想通貨取引の利益、知的財産権による収入などが非課税となる可能性があります。

ITエンジニアの年間スケジュールと税金対策

非居住者期間を最大限に活用するためには、来日時期や年間のスケジュールを戦略的に計画することが重要です。

1月初めに来日すると最初の年は最長で非居住者として扱われる可能性があります。非居住者期間中には国外資産の整理や投資の利確を行うと税制上有利で、ボーナスや大きな報酬の受け取りタイミングも調整すると良いでしょう。

4.ITエンジニア向け税金優遇制度③:租税条約による特典

日本は世界の約70カ国・地域と租税条約を締結しており、外国籍ITエンジニアはこれらの特典を活用して税負担を軽減できる場合があります。

主要国との租税条約の内容とITエンジニアへの適用

インド、中国、アメリカ、フィリピンなどIT人材の主要な送り出し国と日本の租税条約では、技術移転に関する使用料・報酬の軽減税率、短期滞在者免税、社会保障協定による二重加入の回避などの特典があります。

例えばインドからのITエンジニアが短期プロジェクトで働く場合、所得税が免除される可能性があり、技術指導料やライセンス料に対する源泉徴収税率も10%に軽減されます。

参考:財務省:租税条約等一覧

租税条約の特典を受けるための申請手続き

租税条約の特典を受けるためには「租税条約に関する届出書」と居住者証明書、本人確認書類、契約書のコピーなどを、源泉徴収義務者を通じて所轄の税務署に提出する必要があります。

提出期限は初回支払いの日の前日までが原則です。申請時には契約形態の明確化、技術サービスの定義の確認、実質的な労働場所の証明などに注意が必要です。

参考:国税庁:租税条約届け出

■日本でエンジニアとしてキャリアアップしたい方へ

海外エンジニア転職支援サービス『 Bloomtech Career 』にご相談ください。「英語OK」「ビザサポートあり」「高年収企業」など、外国人エンジニア向けの求人を多数掲載。専任のキャリアアドバイザーが、あなたのスキル・希望に合った最適な日本企業をご紹介します。

▼簡単・無料!30秒で登録完了!まずはお気軽にご連絡ください!

Bloomtech Careerに無料相談してみる

5.ITエンジニア向け税金優遇制度④:特定の控除・減税措置

外国籍ITエンジニアは、日本の税制で適用できるさまざまな控除や減税措置を活用することで、所得税や住民税の負担を適法に軽減できます。

ITエンジニアが申請すべき主要な控除項目

会社員のITエンジニアは特定支出控除を活用し、プログラミング研修費、技術書籍、資格取得費、リモートワーク関連の通信費などの職務関連費用を控除できます。

フリーランスエンジニアはホームオフィス経費、開発機材費、ソフトウェア費、通信費などを経費計上できます。

また、日本に定住予定の外国籍エンジニアは住宅ローン控除も検討すべきでしょう。医療費控除や外国税額控除も活用できる可能性があります。

確定申告での控除申請のポイント

確定申告が必要な場合(給与収入が2,000万円超、給与を複数から受けている、給与以外の所得が20万円超など)は、収入・控除関連の書類をしっかり準備し、e-Taxの活用も検討しましょう。

外国籍エンジニアは特に居住者ステータスの明確化、外国語書類への和訳添付、送金証明の準備などに注意が必要です。

ITエンジニアが見落としがちな控除項目として、仕事用デバイス費用、クラウドサービス利用料、在宅勤務の光熱費などがあります。

6.ITエンジニア向け税金優遇制度⑤:起業・フリーランス向け措置

日本で起業したり、フリーランスとして活動する外国籍ITエンジニア向けにもさまざまな税制優遇措置が用意されています。

法人化のメリットと税制上の優位性

法人化すると経費計上の柔軟性が増し、社会保険の最適化が可能になり、節税効果のある福利厚生制度も活用できます。また、青色申告特別控除の上限拡大や赤字繰越期間の延長といったメリットもあります。

ITスタートアップであれば、ベンチャー投資促進税制やエンジェル税制、研究開発税制なども検討すべきです。

外国籍エンジニアが法人設立する際の注意ポイント

- 在留資格の問題

- 言語・文化的障壁

- 銀行口座開設の困難さ など

ITエンジニアのフリーランス・起業時の節税対策

フリーランスITエンジニアは、開発機材やクラウドサービス利用料、自宅の一部をオフィスとした家賃や光熱費の一部、技術書籍やオンライン講座費用などを適切に経費計上すべきです。

青色申告の活用や小規模企業共済・iDeCoへの加入も効果的です。消費税の特例制度や固定資産の減価償却の工夫も検討しましょう。

副業を持つITエンジニアは、所得区分の明確化や経費の適切な配分、確定申告のタイミングなどに注意が必要です。

7.ITエンジニア向け税金優遇制度⑥:年金・社会保険の特例

外国籍ITエンジニアにとって社会保険料も重要な経済的負担ですが、特定条件を満たすと免除や猶予、国際的な調整が可能な特例措置があります。

社会保険料の免除・猶予制度を活用する方法

フリーランスや個人事業主のITエンジニアは国民年金保険料の免除・猶予制度を活用できる可能性があります。

全額免除から4分の1免除まで段階的な制度があり、申請は居住地の市区町村役場または年金事務所で行います。

免除・猶予を受けると経済的負担は軽減されますが、将来の年金額が減少するというデメリットもあるため、スタートアップ立ち上げ期など収入が不安定な時期に戦略的に活用するのがおすすめです。

本国の年金制度との調整による負担軽減

日本と母国の両方で社会保険料を支払う「二重加入」を防ぐための社会保障協定があります。

アメリカ、イギリス、インド、中国など多くの国と日本は協定を結んでおり、一時的派遣(通常5年以内)なら母国の制度のみに加入でき、両国の加入期間を通算して年金受給資格を判定することも可能です。

社会保障協定がない国の出身者や短期滞在者向けには「脱退一時金」制度があり、一定条件を満たせば納付した年金保険料の一部が返還されます。

8.ITエンジニア向け税金優遇制度⑦:帰国時の税金対策

日本での就労期間を終えて帰国する際の税金面での最終調整は非常に重要です。適切な対策で過払い税金の還付や資産移転時の税負担最小化が可能です。

出国時の税金精算と還付申請のステップ

年の途中で日本を出国する場合、「準確定申告」という特別手続きが必要です。出国する日までに1月1日から出国日までの所得を申告します。

リモートワーク収入やストックオプションなど特別な収入の処理に注意しましょう。出国後の税務処理のために納税管理人の指定も検討すべきです。

年の途中で退職・帰国する場合、源泉徴収された所得税が実際の納税額より多いことがあり、還付申請が可能です。住民税の精算や国民健康保険・年金の脱退手続きも忘れずに行いましょう。

参考:国税庁:国外転出時課税制度 :納税管理人 :源泉徴収税額の還付請求

資産移転と税金を最小化するタイミング

税務上の最適なタイミングは資産の種類によって異なります。

ストックオプション・RSU、仮想通貨、専門機材、知的財産権などITエンジニア特有の資産移転には特別な注意が必要です。

税務上の有利な時期

| 現金・預金 | 株式・投資信託や仮想通貨 |

| 非居住者になった直後 | 非居住者になる前か出国後5年以上経過後が有利となる |

2015年7月から導入された「国外転出時課税制度」(出国税)は一定の資産を持つ外国籍人材にも適用される可能性があり、資産評価額の調整や納税猶予制度の活用などの対策を検討すべきです。

9.外国籍ITエンジニアのための税金相談リソース

複雑な日本の税制を理解し最適な税金対策を講じるには、信頼できる相談先や情報源が不可欠です。

多言語対応の税務相談サービス一覧

信頼性の高い相談先として公的機関への相談や民間サービスの活用が挙げられます。

またIT業界向けコミュニティでの情報交換も有効で、Tech-Meetupやオンラインコミュニティなどで同じ立場の外国籍エンジニアと情報共有できます。

税理士選びでは言語対応、IT業界・国際税務の専門性、オンライン対応可能性、明確な料金体系などをチェックしましょう。

公的機関による無料・低コストの相談サービス

国税庁「タックスアンサー」(英語、中国語など多言語対応)や各地域の国際交流協会、外国人雇用サービスセンターなどの公的機関による無料・低コストの相談サービスがあります。

民間サービス

多言語対応税理士事務所や外資系会計事務所、オンライン税務相談サービスなどの民間サービスも充実しています。

オンラインで使える税金計算ツールと活用法

国税庁の確定申告書等作成コーナー(一部英語対応)や各種給与手取り計算ツールなどを活用し、所得税・住民税の試算が可能です。送金手数料比較サイトや為替レート計算機などの外国為替・国際送金計算ツールも便利です。

フリーランス向け会計ソフトや経費精算アプリ、請求書作成ツールなども多言語対応が増えています。投資・資産形成関連や海外資産・国際課税関連、ストックオプション税金計算機などIT業界特有のツールも活用しましょう。

参考:mintokuwork:給与計算 Wise:為替レート計算 楽天銀行:国際送金シュミレーター

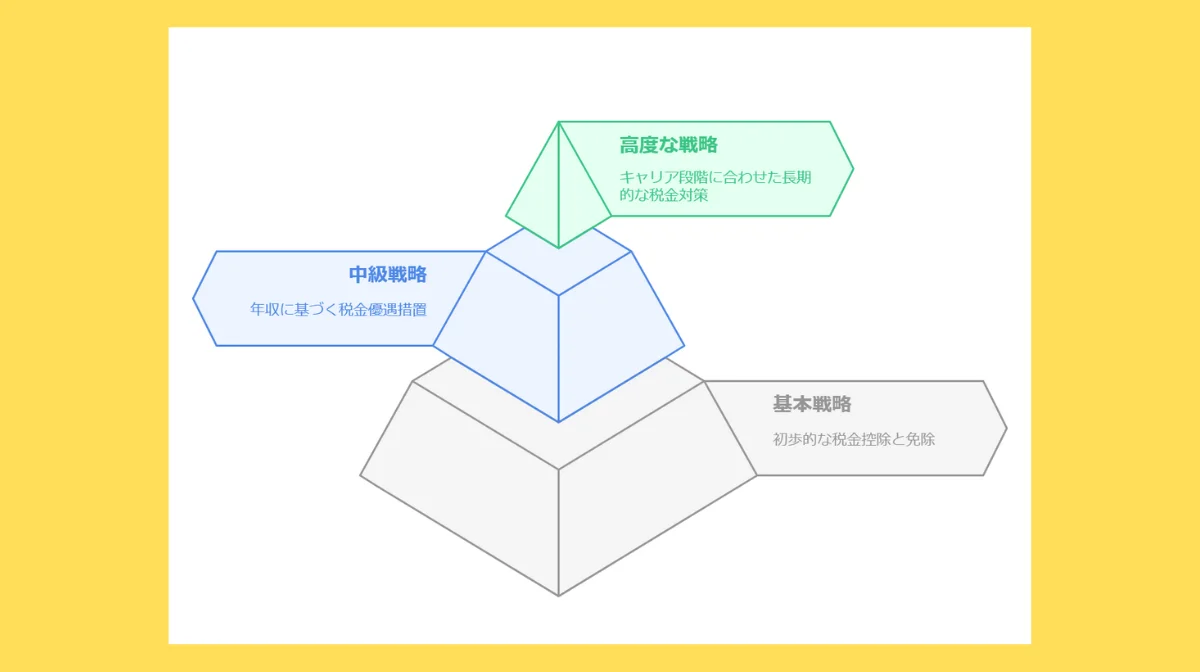

10.最適な税金戦略でITエンジニアとしての収入を最大化する

各種税金優遇制度や特例措置を適切に組み合わせることで、外国籍ITエンジニアは合法的に税負担を軽減し、手取り収入を最大化できます。

年収レベル別のおすすめ税金優遇活用法

年収400万円~600万円の若手エンジニア

年収400万円~600万円の若手エンジニアは青色申告特別控除(フリーランスの場合)や各種所得控除の最大化、非居住者期間の活用、住宅ローン控除の検討が有効です。

年収600万円~1,000万円の中堅エンジニア

年収600万円~1,000万円の中堅エンジニアはiDeCoの最大活用、高度人材ポイント制の申請検討、特定支出控除の活用、副業の法人成り検討が効果的です。

年収1,000万円以上のハイレベルエンジニア

年収1,000万円以上のハイレベルエンジニアは法人化の検討、高度人材ポイント制の積極活用、国際的な税務プランニング、退職金・退職所得の計画的活用、投資関連の税制優遇を検討すべきです。

キャリアステージに合わせた長期的な税金対策

税制は頻繁に変更されるため定期的に最新情報をチェックし、必要に応じて専門家に相談しながら、自分自身の状況に最適な税務戦略を継続的に見直していくことが重要です。

キャリアスタート期(1~3年目)

キャリアスタート期(1~3年目)は日本の税制の基本理解、非居住者期間の最大活用、将来のビザステータス計画、基本的な控除の確実な適用が重要です。

キャリア発展期(4~10年目)

キャリア発展期(4~10年目)は資産形成と節税の両立、キャリアアップと税制優遇の連動、家族構成の変化に対応した税務計画、副業・兼業に関する税務戦略がポイントです。

キャリア成熟期(10年以上)

キャリア成熟期(10年以上)は退職・帰国を見据えた資産管理、法人化や起業の検討、多様な所得源の税務管理、相続・贈与を視野に入れた長期計画が必要です。

出国・帰国の検討期には出国時課税への対応、年金・退職金の税務最適化、資産移転の最適化、帰国後の税務対策の準備が重要です。

11.税金の優遇措置を知って外国籍エンジニアとして日本で活躍する

日本の税制は複雑ですが、外国籍ITエンジニアが適切な知識を持ち、計画的に対策すれば大きなメリットを得ることができます。

居住者ステータスの理解から高度人材ポイント制の活用、適切な控除申請まで、自分の状況に合った優遇制度を選ぶことが重要です。

税制は頻繁に変更されることがあるため、専門家のアドバイスも取り入れながら、継続的に税務戦略を見直していきましょう。